L’entrée en vigueur en mars 2021 du premier niveau du règlement européen SFDR (Sustainable Finance Disclosure Regulation) a touché violemment le monde de la Finance Durable dans tout son mode de fonctionnement pour appréhender les enjeux environnementaux, sociaux, sociétaux et de gouvernance des entreprises (ESG). Rappelons que ce règlement trouve son origine dans la volonté de l’Union européenne d’orienter les investissements sur les produits financiers soutenant la transition climatique et sociale, mais également pour promouvoir la transparence au sein de ces mêmes produits.

Cette volonté de transparence suscite de nombreux questionnements de la part des investisseurs finaux qui observent une grande divergence d’appréciation des émetteurs et sociétés composant les produits financiers dans lesquels ils sont investis. Rappelons que les analyses extra-financières de sociétés se sont développées dans les années 1980, avec l’apparition d’agences de notations extra-financières en charge d’apprécier les performances ESG des entreprises, tout comme les agences de notation crédit évaluent la solvabilité de celles-ci. L’absence de normes spécifiques sur l’appréciation des données ESG, a contrario des informations d’ordre financières, va nourrir le débat sur les écarts d’appréciation ESG des différentes agences, laissant l’investisseur perplexe face à ses choix personnels.

En effet, les notations ESG diffèrent considérablement d’un fournisseur à l’autre, ce qui rend la corrélation entre celles-ci (de 38 à 71% si l’on considère les 6 principaux fournisseurs mondiaux – source Article : Aggregate Confusion, The Divergence of ESG Ratings – Review of Finance, 2022), sensiblement inférieure à la corrélation des notations des 3 grandes agences référentes sur l’analyse crédit (99%).

Cela va bien évidemment donner des signaux contradictoires aux émetteurs pour réaliser leurs ambitions environnementales et sociales. L’article académique nous donne quelques explications possibles :

- Si le calcul de la solvabilité d’une entreprise est généralement défini, la définition de la performance ESG reste en évolution

- Les normes en matière de déclaration ESG peuvent être soit dépendantes de juridictions soit volontaires

- Le choix des indicateurs retenus par chacun des fournisseurs de données afin de mesurer une entreprise sur la thématique ESG entraîne des divergences « de portée » sur la notation finale (une agence peut suivre les activités de lobbying auprès des décideurs politiques d’une entreprise, une autre ne pas l’intégrer...)

- Le choix des sous-indicateurs peut différer sur le même indicateur retenu par les agences : divergence « de mesure » (une agence suivra « le bien-être du salarié » au travers de la sécurité de l’emploi tandis qu’une autre complétera avec le nombre d’heures travaillées ou encore la prise en compte d’un équilibre entre la vie professionnelle et la vie privée...)

- La pondération retenue des indicateurs, reflet de l’importance relative de ceux-ci, diffère selon chacune des agences : divergence « de poids »

L’étude remarque que la divergence « de mesure » est le principal facteur de divergence de notation, contribuant à 56% de celle-ci. La divergence de portée » contribue à 38% tandis que la divergence « de poids » à 6% seulement, alors que cette dernière pourrait être « normée ».

Par ailleurs, rappelons que lorsqu’une entreprise ne communique pas de données, certaines agences de notation retiennent la notion du risque extrême et attribuent un score de zéro, tandis que d’autres vont attribuer un score reflet de la moyenne de son secteur d’appartenance.

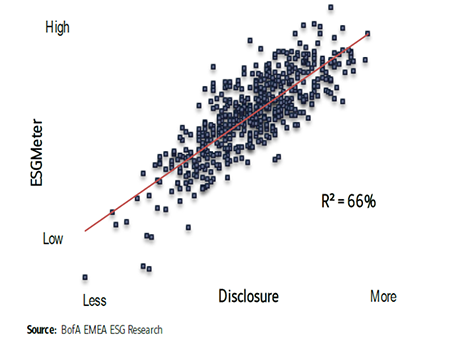

Enfin, il existe un biais : les sociétés qui divulguent davantage sont naturellement mieux classées par les fournisseurs de notation ESG.

Score de divulgation et scores des ESG plus élevées

L’investisseur doit retenir que l’étude des données quantitatives ESG est un point de départ qui se doit d’être complété par l’appréciation qualitative des données brutes de l’analyste extra-financier. Cette dernière dépend de sa connaissance de l’entreprise et des données collectées lors des échanges directs et indirects avec l’entreprise analysée. La valeur ajoutée de l’analyste sera d’appréhender également un contexte, via un faisceau d’informations complémentaires, qui ne peut être défini dans aucune méthodologie.

Il est légitime que les agences d’évaluation aient des opinions différentes sur les catégories les plus importantes en matière ESG. Les utilisateurs des notations ESG ont également des préférences hétérogènes en termes de portée et de poids. Mais l’essentiel réside dans le fait que nous attendons qu’il y ait une cohérence entre ce que l’entreprise dit et ce que l’entreprise fait, toutes choses étant égales par ailleurs, et que ceci soit mesurable dans le temps.

Isabelle Delattre

Directrice Finance Responsable

Achevé de rédiger le 19/09/2022