L'investissement responsable repose sur l'intégration de critères environnementaux, sociaux et de gouvernance dans la sélection des entreprises. Pour être pertinente, l'analyse doit être régulièrement renouvelée afin de confirmer (ou d'infirmer) la trajectoire dans laquelle se sont engagées les sociétés. Aux éléments classiques permettant cette analyse (scores), sont venus s'ajouter progressivement des normes et engagements spécifiques : label, certification...

Les acteurs des marchés de taux d'intérêt ont initié à la fin des années 2000 une nouvelle forme d'engagement : l'obligation à "utilisation des fonds". L'idée en est simple : la société émettrice d'une pareille obligation annonce préalablement à l'émission quels projets elle entend financer. Il s'agit de flécher l'investissement. La Banque Européenne d'Investissement a ainsi inauguré le marché des Obligations vertes en émettant 600 Ms Euros en 2007 pour financer des projets d'énergies renouvelables identifiés dès l'émission. A partir de 2014, ces instruments se sont fortement développés. Ce marché représente aujourd'hui plus de 1 400 Mds USD, finançant essentiellement la transition énergétique, le transport et les bâtiments verts. Dans un premier temps dominé par les banques transnationales (World Bank, BEI...), il est aujourd'hui largement développé et concerne tous les secteurs d'activité, partout dans le monde.

Comment s'assurer que le fléchage initial est respecté ?

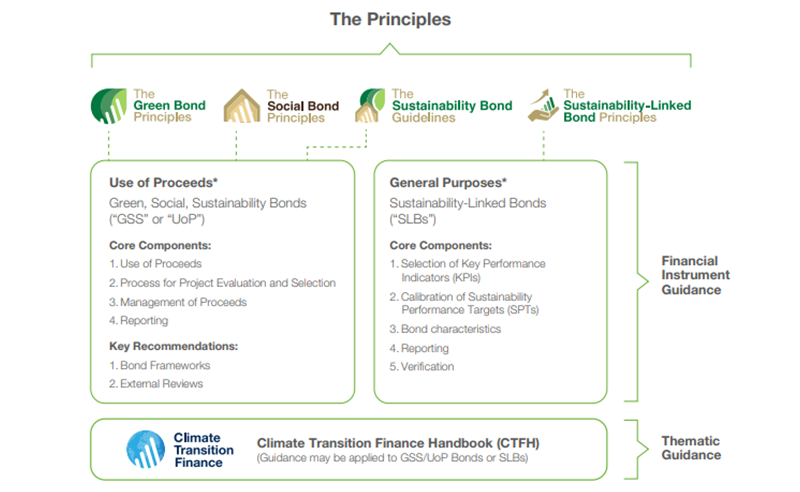

L'ICMA, association d'acteurs des marchés de capitaux (banques, gérants de fonds, sociétés émettrices de dette...) a construit une grille d'analyse des Obligations Vertes, les "Green Bond Principles" (GBP), régit par 4 grands principes :

- L'utilisation des fonds : seuls des projets à bénéfices environnementaux sont sélectionnables.

- La sélection et l'évaluation des projets : l'émetteur de l'obligation doit prévoir comment il choisit les projets qu'il souhaite financer et comment il les évalue dans le temps.

- La gestion du produit de l'émission : les fonds issus de l'émission obligataire doivent être séparés des fonds issus des autres activités de l'émetteur, permettant ainsi la traçabilité.

- Le Reporting : a minima annuellement, l'émetteur d'une Obligation Verte doit produire un rapport sur les projets financés présentant l'allocation des fonds ainsi qu'une mesure physique des bénéfices environnementaux apportés.

Les émetteurs d'Obligations Vertes souhaitant rendre leurs émissions conformes aux "Green Bond Principles" doivent adhérer à ce cadre général. Celui-ci repose sur un engagement fort de l'entité émettrice de l'obligation mais n’est pas juridiquement contraignant.

Néanmoins pour satisfaire les besoins de vérification et éviter tout Greenwashing, les "Green Bond Principles" exigent un audit externe. A l'émission, une analyse conduite par un cabinet spécialisé détaille ainsi l'ensemble des éléments extra-financiers présentés par la société émettrice (projets, impacts...), ce qui aboutit à une opinion sur les qualités environnementales du dossier. Ces cabinets (Vigéo, Cicero, Sustainalytics...) engagent leur réputation sur cette évaluation.

Les sociétés émettrices peuvent également compléter leur engagement en demandant à CBI (Climate Bond Initiative, ONG britannique très présente dans les Obligations Vertes et Climatiques) une "Certification CBI", inspection complémentaire équivalente à un label.

Ce cadre d'analyse reste valable pour toute la durée de l'émission obligataire. Toutes les vérifications et certifications préalables à l'émission sont à la charge de la société émettrice et représentent un coût financier certain.

Ces "assurances" se reportent elles dans le rendement proposé ?

La réponse est clairement négative. Le "Greenium", prime négative entre le rendement d'une obligation verte et celui d'une obligation classique, constatée chez quelques émetteurs, résulte bien davantage du phénomène offre/demande, aujourd'hui déséquilibré, que d'une affectation de charge: les gérants cherchent à "verdir" les portefeuilles ; l'offre bien qu'en augmentation chaque année, ne répond que partiellement à la demande. Dit autrement : l'émetteur d'une Obligation Verte assume seul la charge de la "preuve".

Ce modèle d'obligation à "utilisation des fonds" a récemment séduit au-delà de la thématique environnementale. Ainsi, les deux dernières années ont vu l'explosion des Social Bonds (qui financent des projets sociaux) et des Sustainable Bonds (mélange des 2 thèmes), qui présentent les mêmes exigences. L'Union Européenne a ainsi financé 90 Mds Euros de son plan de soutien post-Covid par l'émission de Social Bonds.

L'engagement et la transparence représentent deux éléments indispensables pour réussir la transition vers une économie plus responsable et durable. Les obligations à "utilisation des fonds" sont aujourd'hui sans conteste un des vecteurs privilégiés de cette transition.

Achevé de rédiger le 11 octobre 2021