La Commission européenne vient de publier sa dernière étude sur « Les devoirs des administrateurs et le gouvernement d'entreprise durable ».

L’objectif de celle-ci est d’évaluer les causes profondes de la vision « court-termiste » en matière de gouvernance d’entreprise, qui reste privilégiée en termes de profits à réaliser au détriment des intérêts de long terme, mais également d’identifier les solutions possibles au niveau de l’Union européenne en vue de contribuer à la réalisation des objectifs de développement durable des Nations Unies.

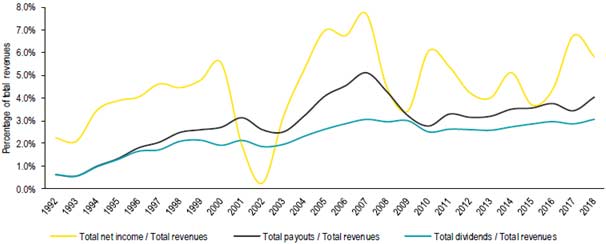

Si le « court-termisme » des entreprises fait largement débat, il peut être évalué en examinant l'évolution du montant des fonds nets des entreprises utilisé pour les paiements aux actionnaires (sous la forme de dividendes ou de rachats d'actions) par rapport à l'évolution du montant utilisé pour la création de valeur sur le cycle de vie de l'entreprise (investissement dans les infrastructures, formation des travailleurs, recherche et développement et investissements dans la durabilité).

Les données collectées entre 1992 et 2018 font apparaître une multiplication par 4 des revenus versés aux actionnaires (dividendes et rachats de titres) passant de 1% des bénéfices en 1992 à près de 4% en 2018 tandis que le ratio des investissements en capital et en R&D par rapport aux bénéfices décline depuis 2001.

Isabelle Delattre

Directrice Finance Responsable

Crédit Mutuel Asset Management

Les versements totaux aux actionnaires entre 1992 et 2018 ont crû de 7,4% en annualisé sur la période (European Commission July 2020 - Sustainable corporate governance Report).

Sources : S&P Capital IQ, Amadeus and EY

Mais ce qu'il convient de retenir parmi les 7 principales problématiques identifiées par l'étude est que :

- « Les entreprises n'ont pas de stratégies et de perspectives durables et les pratiques actuellement mises en œuvre ne permettent pas d’identifier efficacement les risques et impacts associés...

- Les barèmes de rémunération du conseil d’administration favorisent le « court-termisme » et les profits des actionnaires et la composition actuelle du conseil d’administration ne participe pas pleinement à une transition vers un système plus durable.

- La gouvernance d'entreprise, de même que les pratiques observées, ne font pas suffisamment place aux intérêts à long terme des parties prenantes... ».

À ce stade, la consultation n'a pas statué sur les mesures et options possibles pour promouvoir des pratiques de gouvernance favorisant la durabilité : A) actions de sensibilisation ; B) recommandations nationales ; C) interventions législatives à l'échelle de l'Union européenne.

Mais au-delà de la réglementation se pose selon nous l'engagement actionnarial des investisseurs sur les enjeux de Développement Durable structuré via une démarche de dialogue direct avec l'entreprise.

Cette dernière est par ailleurs complétée par l'exercice des droits de vote et le refus en assemblée générale des résolutions proposées ou le dépôt et soutien de résolutions externes afin d'influencer l'entreprise sur ses bonnes pratiques ESG : Essilor Luxottica en 2019 et plus récemment Total en ont fait l'objet.

Il existe enfin une graduation supérieure qui consiste à exclure l'entreprise de ses investissements ou à communiquer ; plus le poids de l'actionnaire dans le capital est important, plus cette démarche est déterminante : l'actionnaire devient activiste et les exemples sont nombreux (Bayer, Barclays, UBS, Casino ou encore Scor...). Si les exclusions sont un moyen évident pour inciter les entreprises à agir, l'approche active en matière de dialogue repose davantage sur le principe du partenariat et de la collaboration.

Toutefois, selon un article rédigé par Jiaying Weiis (Institute of Financial Studies at Southwestern University of Finance and Economics in Chengdu) au sein de The Journal of Portfolio Management : les entreprises ciblées par de l'engagement activiste et dont les propositions ont été retenues par la suite obtiennent des intérêts d'achat et de conservation plus élevés sur la période de l'événement avec de meilleurs rendements boursiers à long terme et des performances sociales propres en amélioration...

Achevé de rédiger le 16/09/2020

Ce document a été produit à titre d’information seulement, il ne constitue pas un conseil en investissement. La référence à certaines valeurs est donnée à titre d’illustration, elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments. Crédit Mutuel Asset Management et son personnel ne sauraient être tenus responsables de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait être faite par un tiers. Toute reproduction de ce document est formellement interdite sauf autorisation expresse de Crédit Mutuel Asset Management. Crédit Mutuel Asset Management est une entité de Crédit Mutuel Alliance Fédérale.