Quelles conséquences pour les marchés financiers ?

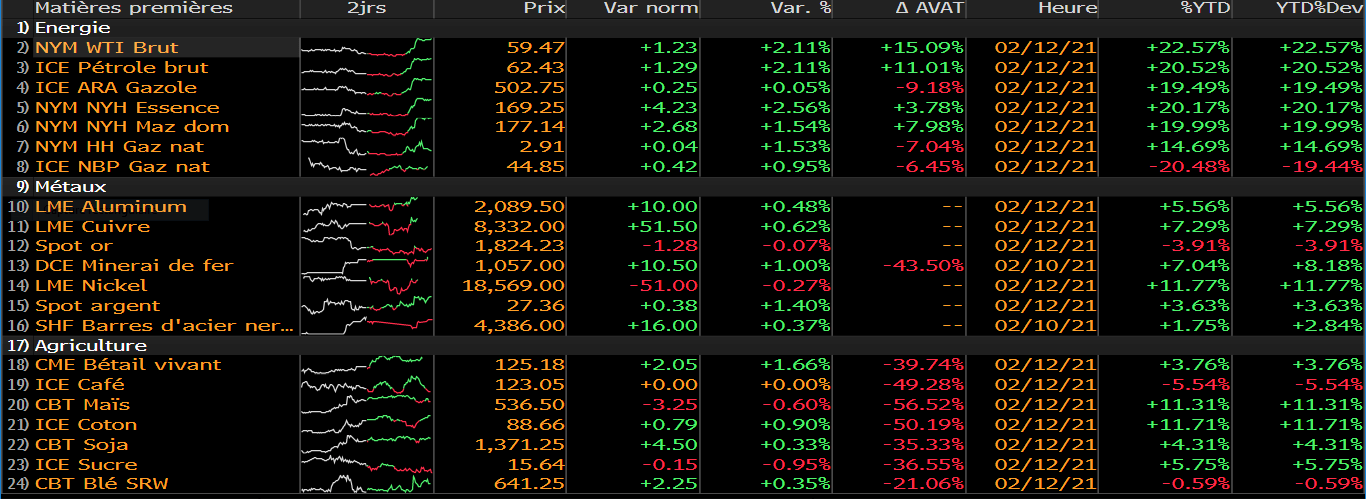

Malgré l’épidémie malheureusement toujours présente, les investisseurs se projettent à moyen terme en espérant que les perspectives de l’économie mondiale au second semestre 2021 et surtout en 2022 seront bien meilleures. Ils sont d’autant plus confiants que les banques centrales ont soutenu immédiatement l’économie, et sont prêtes à remettre des centaines de milliards dans le système financier si besoin. À ce titre, il est intéressant de noter le rebond de la plupart des matières premières depuis le début de l’année (Source Bloomberg), signe d’un raffermissement de la demande et du redressement progressif de certains secteurs d’activité.

Que penser de la qualité des résultats du 4ème trimeste 2020 en Europe et aux Etats-Unis ?

L’indice Europe STOXX 600 regroupe les 600 principales compagnies européennes.

Au sein de l’indice Europe STOXX 600, 48% des sociétés ont déjà publié leur compte du 4ème trimestre 2020. À ce stade, 75% des entreprises européennes ont publié des résultats bien meilleurs qu’attendus, en moyenne 18% au-dessus des attentes. Et 58% ont publié un chiffre d’affaires meilleur qu’attendu.

Aux Etats-Unis, au sein de l’indice SP500, 70% des sociétés ont déjà publié leur compte du 4ème trimestre 2020. À ce stade, 82% des entreprises américaines ont publié des résultats bien meilleurs qu’attendus, en moyenne 14% au-dessus des attentes. Et 81% ont publié un chiffre d’affaires meilleur qu’attendu.

En France, nous pouvons souligner aussi la qualité des résultats annuels 2020 déjà publiés. Sur seize publications du Cac 40 jusqu’à présent, treize se sont révélées meilleures que prévu, tirées par les solides résultats du quatrième trimestre.

Quelle stratégie d’investissement adopter dans ce contexte ?

Le début des publications est donc rassurant. Les investisseurs n’ont donc pas chaussé des lunettes roses, pas plus qu’on ne peut évoquer une bulle généralisée sur les marchés. Eventuellement, quelques petites bullettes ici ou là sur quelques titres isolés.

D’une part, la plupart des valeurs de croissance et notamment les medtechs et sociétés technologiques, ont dévoilé des résultats annuels souvent impressionnants. Ces gagnants de la crise sont peut-être aussi les gagnants du monde de demain... D’autre part, certaines entreprises cycliques profitent de la reprise de l’activité industrielle et les banques affichent des résultats souvent meilleurs qu’attendus.

Cela confirme notre vue, en ce début d’année, d’une stratégie plus équilibrée entre sociétés de croissance portées à moyen terme par les grandes tendances sociétales, et entreprises industrielles cycliques qui bénéficient à court terme de la reprise en cours.

En conclusion, nous conseillons d’acheter les creux de marché. Il reste sans doute de la marge pour aller plus haut

dans un contexte où les marchés sont aidés par les plans de soutien des gouvernements et la politique monétaire accommodante

des banques centrales.

Achevé de rédiger le 15 février 2021