- Surinvestissement. L’investissement mondial actuel dans les hydrocarbures est conforme à la trajectoire STEPS (politiques climatiques mises en œuvre) en 2030, mais significativement plus élevé que les besoins dans le scénario APS (politiques climatiques annoncées) et le double de ce qui est nécessaire dans le scénario net zéro, rendant l’objectif 1,5 °C intenable à ce stade.

- Sous‑investissement. La réduction des investissements dans les hydrocarbures doit s’accompagner d’investissements plus élevés dans un système énergétique propre pour répondre de manière durable à la demande croissante de services énergétiques.

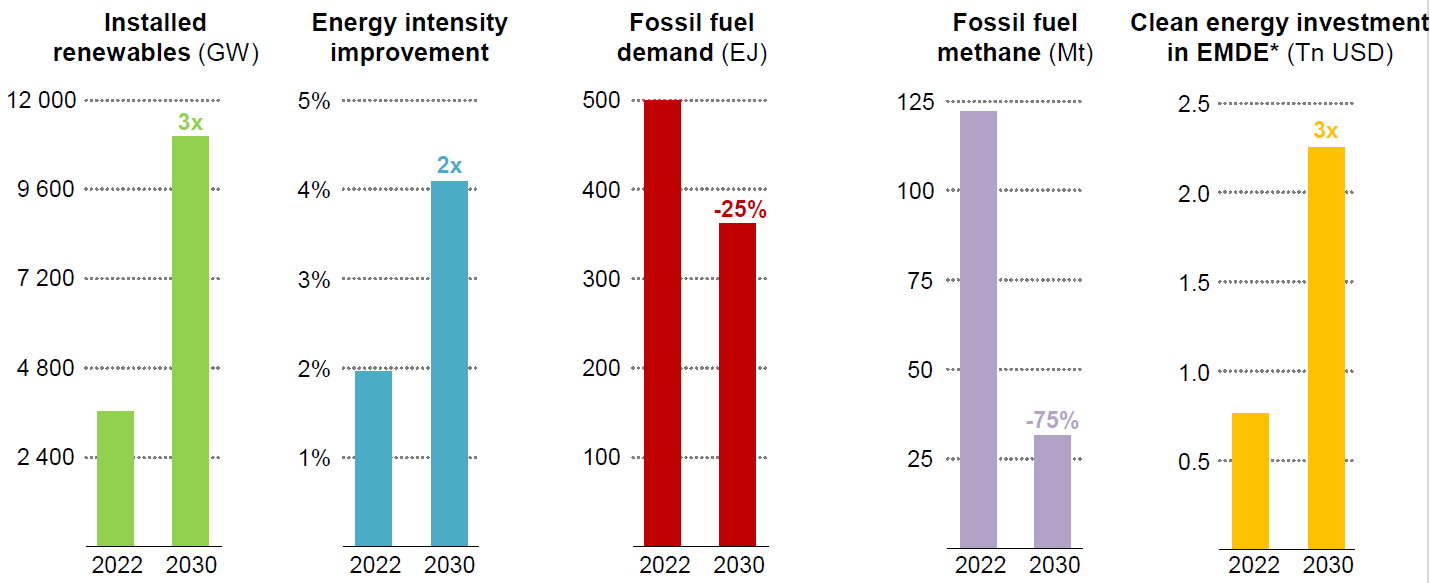

L’AIE précise que la réalisation de cinq objectifs d’ici 2030 (cf. ci‑dessous) est la condition pour ne pas abandonner l’ambition de limiter le réchauffement climatique à 1,5 °C d’ici 2100 par rapport à l’ère préindustrielle.

Les cinq piliers pour ne pas abandonner l’objectif + 1,5 °C

Les trajectoires recommandées par l’AIE traduisent la nécessité de réaliser simultanément entre 2022 et 2030 dans le monde : une multiplication par 3 des capacités renouvelables et de toutes énergies propres, un doublement de l’efficacité énergétique, une baisse de 25 % de la demande en énergies fossiles et une réduction de 75 % des émissions de méthane. Afin d’espérer une trajectoire d’inversion des priorités entre le surinvestissement actuel dans les hydrocarbures et le sous‑ investissement dans la transition énergétique, les transformations à opérer sont nombreuses et les défis complexes à relever :

- Transformation dans l’allocation des capex1 des sociétés pétrolières. Les producteurs de pétrole et de gaz devraient consacrer la moitié de leurs investissements annuels à des projets d’énergies propres d’ici 2030, afin de s’aligner sur les objectifs climatiques mondiaux selon l'AIE, contre une moyenne d’environ 30 % en 2023 pour les grands groupes pétroliers européens.

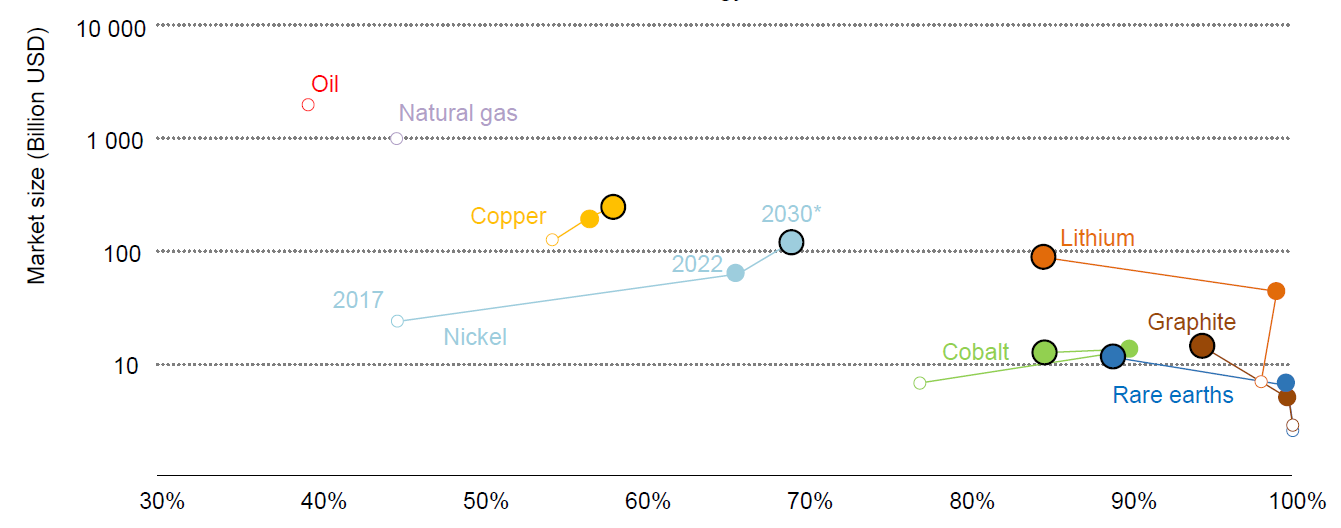

Il s’agit d’une transformation majeure du secteur d’ici 2030, qui constitue un levier essentiel d’engagement actionnarial pour les investisseurs. Précisons que cet effort ne représente que 5 % des capex de Saudi Aramco, le plus gros émetteur de CO2 avec 4 % des émissions mondial depuis 1965 et propriétaire de réserves de pétrole et de gaz égales à celles cumulées de TotalEnergies, BP, Shell, Exxon et Chevron. - Diversification des sources d’approvisionnement en métaux de la transition énergétique. Les économies développées restent exposées au risque d’une cartellisation géographique des métaux de la transition énergétique : dans les scénarii net zéro, le lithium (60 % raffinés en Chine) connaîtrait la plus forte augmentation de la demande (multiplication par 10 de la production d’ici 2050), celle de gallium (94 % produits en Chine) serait multipliée par 9 sur la même période. D’ici 2030, la production de graphite (> 90 % raffinés en Chine) serait multipliée par 4, celle de cuivre, de cobalt (77 % raffinés en Chine) et de nickel doublerait. Globalement, 21 métaux critiques ont plus de 50 % de leur production actuelle en APAC (Asie‑Pacifique), dont 13 y ont plus de 50 % des réserves connues.

Taille des marchés (axe y) et part de marché des trois premiers pays producteurs (axe x)

Le graphique ci‑dessus indique clairement que contrairement aux énergies fossiles, les marchés des métaux critiques de la transition énergétique (notamment raffinage et transformation) sont plus petits et géographiquement beaucoup plus concentrés, en particulier les terres rares, le graphite, le cobalt et le lithium.

Précisons que depuis le 01/12/2023, la Chine a adopté une législation permettant de limiter les exportations via la demande obligatoire de permis de certains produits en graphite incontournables pour les batteries des véhicules électriques. Cela souligne l’enjeu de souveraineté et de sécurité en approvisionnement de l’occident pour sa transition énergétique, afin de ne pas répéter un nouveau scénario de dépendance, similaire à celle aux énergies fossiles du Moyen‑Orient, qui a mené aux chocs pétroliers depuis 50 ans

L’Europe s’est saisie de cet enjeu géopolitique à travers le NZIA (Net Zero Industry Act) ; ce règlement prévoit, entre autres, que pour les appels d’offres publics concernant les marchés de technologies « net zéro » (renouvelables, hydrogène vert, etc.), une présélection des candidats sera opérée : les produits issus de pays tiers non signataires de l’accord sur les marchés publics de l’Organisation Mondiale du Commerce ne pourront pas dépasser 50 %. Cela concerne la majorité des pays de l’APAC, y compris la Chine.

- Adaptation des réseaux de transport d’électricité. Selon la Commission européenne, son plan d’action pour moderniser les réseaux électriques de l’Union, en vue du déploiement des énergies renouvelables, conduit à un montant total d’investissements estimé à 584 milliards d’euros.

- Quid de la sécurité énergétique de l’Europe dans l’objectif net zéro ? Depuis le déclenchement de la guerre en Ukraine et l’effondrement des exportations de gaz russe, la sécurité énergétique en Europe repose en partie sur l’importation de GNL*, notamment des USA et largement issu d’extractions non conventionnelles (gaz de schiste principalement). Notons que cette situation ne semble pas en contradiction avec la doctrine du label ISR réformée en décembre 2023, qui ne vise que l’amont de la chaîne de valeurs des hydrocarbures. Le label vise l’exclusion des émetteurs 1) développant de nouveaux projets d’exploration, d’extraction et de raffinage d’hydrocarbures conventionnels et non conventionnels et 2) dont plus de 5 % de la production totale d’hydrocarbures proviennent de l’exploration, l’extraction et le raffinage d’hydrocarbures non conventionnels.

Ainsi, les émetteurs ayant signé des contrats de GNL ne devraient pas être concernés par les exclusions du nouveau label ISR. En effet, cette activité se situe dans le midstream de la chaîne de valeurs du pétrole et du gaz naturel dans la mesure où les groupes ne produisent pas eux‑mêmes les hydrocarbures. Il serait surprenant que ce label, créé en 2016 par le ministère de l’Économie et des Finances et tout juste réformé en 2023, exclut le GNL. Rappelons que l’État français détient 23,64 % du capital et 34,03 % des droits de vote d’Engie ; celui‑ci a signé d’importants contrats d’importations pluriannuels de GNL américain en Europe, issu du gaz de schiste, avec NextDecade et Cheniere Energy (15 et 20 ans respectivement).

En dépit de ce bilan mondial inquiétant au regard des enjeux climatiques, les motifs de satisfaction ne doivent pas être occultés. Le pic de demande en combustibles fossiles (pétrole, gaz, charbon) pourrait être atteint durant cette décennie selon l’AIE, grâce aux politiques énergétiques mises en œuvre dans le monde (STEPS) : éolien et solaire en substitution du charbon et du gaz, véhicules électriques en substitution du pétrole. L’engagement commun pris au terme de la COP 28 de tripler les capacités d’énergies renouvelables d’ici 2030 semble atteignable au regard du rythme de croissance actuel. La Chine (plus gros émetteur mondial de gaz à effet de serre) a installé à lui‑seul 50 % des nouvelles capacités renouvelables sur la planète en 2022.

Néanmoins, la COP 28 n’ayant pas acté de calendrier précis de sortie des hydrocarbures malgré l’avancée « historique » d’en avoir évoquée la nécessité pour la première fois, l’objectif 1,5 °C demeure hors de portée à ce stade.

Afin de renforcer la trajectoire des avancées en 2022, les investisseurs devront porter leurs efforts sur l’engagement actionnarial, en particulier auprès des grandes compagnies pétrolières. Un des enjeux clefs consiste à ce que le poids de leurs investissements annuels dans les activités de la transition énergétique, actuellement minoritaire, atteigne au‑ moins 50 % du total d’ici 2030. Une bascule historique indispensable pour amener ces compagnies à enfin restreindre leur expansion dans les hydrocarbures.

Achevé de rédiger le 19 décembre 2023